La loi Pinel est un ancien dispositif de défiscalisation immobilière qui permettait aux propriétaires de logements éligibles, de louer leur bien sur une période donnée. À la clé, une belle réduction d’impôt. Nous vous expliquons en détails les anciennes conditions du dispositif Pinel.

Sommaire

Date de mise à jour : 24/03/2025

En quoi consistait la loi Pinel ?

La loi Pinel était un dispositif de défiscalisation immobilière donnant droit à une réduction d’impôt pour les bailleurs privés investissant dans un logement neuf collectif répondant aux conditions imposées.

Créé en 2014 par Sylvia Pinel, ce dispositif a été conçu pour favoriser l’investissement locatif et la construction de logements dans les zones tendues, en France métropolitaine et en Outre-mer. En échange d’un engagement locatif sur une période donnée, les acquéreurs de biens éligibles à la loi Pinel, bénéficiaient d’une réduction d’impôt pendant plusieurs années.

Il a évolué en 2021, suite à la validation de la loi de finances 2021. Le dispositif a alors été prolongé jusqu’au 31 décembre 2024. À compter de cette date, il n’est plus possible d’investir en bénéficiant du dispositif.

Jusqu’à fin 2022, ce dispositif permettait de diminuer jusqu’à 6 000 € par an votre impôt sur le revenu. L’économie était relative à la période d’engagement sur laquelle vous vous engagiez :

- 6 ans : 12 % de réduction d’impôt maximale (soit 6 000 € par an maximum).

- 9 ans : 18 % de réduction d’impôt maximale (soit 6 000 € par an maximum).

- 12 ans : 21 % de réduction d’impôt maximale (soit 5 250 € par an maximum).

Du 1er janvier au 31 décembre 2023, les taux de réduction d’impôt ont été revus à la baisse.

- Engagement sur 6 ans : le taux passe à 10,5 % pour un investissement en métropole et à 21,5 % pour un investissement en Outre-mer.

- Engagement sur 9 ans : le taux passe à 15 % pour un investissement en métropole et à 26 % pour un investissement en Outre-mer.

Du 1er janvier au 31 décembre 2024, les taux de réduction d’impôt avaient encore diminué :

- Engagement sur 6 ans : le taux passe à 9 % pour un investissement en métropole et à 20 % pour un investissement en Outre-mer.

- Engagement sur 9 ans : le taux passe à 12 % pour un investissement en métropole et à 23 % pour un investissement en Outre-mer.

À noter, que les diminutions ne sont pas applicables pour les logements Pinel « situés dans un quartier prioritaire de la politique de la ville ou qui respectent un certain niveau de qualité, notamment en matière de performance énergétique et environnementale, devant être défini par décret ». Ceux-ci s’inscrivent dans le cadre du dispositif complémentaire Pinel Plus.

Obtenez votre guide de la défiscalisation

immobilière

Les avantages de la loi Pinel

La défiscalisation du dispositif était directement appliquée à votre impôt sur le revenu. Aucune démarche administrative n’est à réaliser afin d’en bénéficier si ce n’est remplir correctement votre déclaration d’impôt annuelle. Ainsi, la loi Pinel permettait de voir son impôt sur le revenu diminuer plus ou moins fortement. Il n’était pas impossible qu’une imposition sur le revenu soit nulle dans le cas d’une forte réduction.

Attention, le dispositif Pinel était limité à deux investissements par an, avec un plafonnement à 300 000 € par an et 5 500 €/m2.

Concrètement, la loi Pinel permettait de :

- Se construire un patrimoine certain et pérenne dans le temps.

- Devenir propriétaire et rentabiliser votre projet sur le temps avec les loyers perçus et l’avantage fiscal.

- Protéger votre entourage. Le logement peut être loué à vos proches. L’assurance de prêt garantit leur sécurité en cas d’accident de la vie.

- Se projeter pour votre retraite : vous êtes libre de disposer de votre bien immobilier à la fin de votre période d’engagement. Vous pouvez en faire votre logement principal ou secondaire, ou même continuer de le louer.

Le dispositif Pinel + à compter de 2023

Bien que la loi Pinel était prorogée jusqu’en 2024, le dispositif de défiscalisation Pinel Plus avait fait son entrée en 2023, avec des convictions d’habitat tournées vers l’écologie et le respect de la qualité de vie de ses résidents. Pinel + se basait sur le même fonctionnement que le Pinel classique, soit, un investissement dans l’habitat neuf collectif, situé dans des zones tendues, avec un engagement locatif minimum de 6, 9 ou 12 ans pour le propriétaire. Il a également pris fin au 31 décembre 2024.

Ce dispositif permettait aux investisseurs de bénéficier d’une réduction d’impôt maximale, équivalente à celle du dispositif Pinel avant la diminution de 2023 et 2024. Voici les caractéristiques supplémentaires du dispositif Pinel + qui sont entrées en vigueur au 1er janvier 2023 :

- Des surfaces habitables minimum en fonction des typologies d’appartements ;

- La construction de maisons individuelles ne fait plus partie du projet pour la loi Pinel + ;

- Une double exposition pour les appartements T3 et plus ;

- Un extérieur (balcon, terrasse, etc.) à partir des T3.

Pinel + prenait en compte les valeurs environnementales de l’habitat afin de lutter contre l’impact du logement dans le réchauffement climatique. Pour ce faire, de nouvelles normes de construction sont imposées aux bâtiments pour répondre aux critères d’éligibilité Pinel + :

- Le respect de la norme énergétique RE2020 ;

- Présenter un DPE (diagnostic de performance énergétique) classé A pour les logements achetés en 2024 ;

- Pour les acquisitions de 2023 et 2024 pouvant bénéficier de travaux de rénovation, le DPE doit être classé B ;

- Enfin, si le logement a été acheté neuf entre 2023 et 2024, avec un permis de construire datant d’avant janvier 2022, son DPE exigé est celui de la note A, doublé du label environnemental E+C-.

Concernant les conditions Pinel + liées au confort de l’habitat, le dispositif normalisait la superficie intérieure et extérieure du logement en fonction du nombre de pièces :

- 1 pièce : 28 m² minimum en intérieur et 3 m² minimum d’extérieur ;

- 2 pièces : 45 m² minimum en intérieur et 3 m² minimum d’extérieur ;

- 3 pièces : 62 m² minimum en intérieur et 5 m² minimum d’extérieur ;

- 4 pièces : 79 m² minimum en intérieur et 7 m² minimum d’extérieur ;

- 5 pièces : 96 m² minimum en intérieur et 9 m² minimum d’extérieur.

Simulation loi Pinel

Réalisez une simulation Pinel et découvrez en moins de 30 secondes le montant de votre économie d’impôt.

Les conditions d’éligibilité du dispositif Pinel

Comme pour tout dispositif de défiscalisation immobilière, des critères étaient à respecter afin de pouvoir bénéficier des avantages du dispositif Pinel.

- Tout logement neuf ou en l’état de futur achèvement (VEFA), situé dans un bâtiment collectif était éligible au Pinel. Les logements individuels sont, eux, exclus du dispositif depuis le 1er janvier 2021 (loi de finances 2021). Un propriétaire dispose d’un délai de 12 mois après l’acquisition ou la livraison du bien, pour trouver un locataire et réaliser la signature du bail Pinel. Si cette échéance est dépassée, la recevabilité du bien immobilier est nulle.

- L’investissement pour l’achat d’un bien immobilier en Pinel devait être inférieur ou égal à 300 000 €. Si le bien dépassait ce montant, le propriétaire du logement ne bénéficiait de la réduction d’impôt qu’uniquement à hauteur de 300 000 €.

- Une limitation à deux investissements par an et par foyer fiscal. Si un investisseur défiscalisait avec la loi Pinel, son investissement total (les deux logements) ne devait pas dépasser la limite de 300 000 €.

- Les logements Pinel devaient être respectueux des normes environnementales en vigueur. Les labels écologiques BBC 2012, RT 2012 et RT 2020 étaient obligatoires pour avoir la classification basse consommation et ainsi, bénéficier de la réduction fiscale Pinel.

- Dans le cadre d’une construction, le propriétaire devait obligatoirement s’assurer que son bien était prêt dans les 30 mois qui suivent le démarrage du chantier. Si le délai était dépassé, la résidence ne faisait plus partie des biens éligibles à la loi Pinel.

- Le propriétaire devait s’engager à louer son bien sur un période d’engagement. Elle pouvait être de 6, 9 ou 12 ans.

- Le logement neuf devait être nu, non habité et loué en tant que résidence principale afin d’être éligible au dispositif Pinel.

- Un logement en cours d’achèvement devait être terminé, au maximum 30 mois après l’acte authentique de vente.

- Un logement en construction devait être achevé dans les 30 mois qui suivent l’obtention du permis de construire.

- Un logement ancien pouvait bénéficier de travaux de rénovation ou de réhabilitation pour être recevable au dispositif Pinel. Cependant, ils devaient être réalisés avant la fin de la deuxième année qui suivait l’acquisition du bien immobilier.

- Un local transformé en habitation pouvait également devenir un logement Pinel. Les travaux devaient être achevés avant le 31 décembre de la deuxième année de l’acquisition du bien.

À noter que les baux concernant les locations en Pinel sont identiques aux baux pour des locations classiques. Il était également conseiller de réaliser une simulation Pinel pour connaître son éligibilité à un investissement en loi Pinel.

Les plafonds en 2026

Les plafonds de loyer

La loi Pinel favorisait l’accès aux logements pour les foyers modestes. Afin d’éviter une spéculation des prix, le propriétaire d’un logement Pinel est contraint de respecter des plafonds de loyers ; ces plafonds sont toujours d’actualité pour la mise en location d’un logement tout au long de la période d’engagement locatif. Si votre engagement court encore en 2026 et que vous devez remettre le bien en location, vous êtes dans l’obligation de respecter les plafonds de loyer suivants :

| ZONES | Abis | A | B1 | B2 |

|---|---|---|---|---|

| Prix du loyer au m² | 19,51 € | 14,49 € | 11,68 € | 10,15 € |

Date de mise à jour : 24/03/2025 – Source : Bofip

Pour les locataires, l’objectif du dispositif Pinel est de donner l’accès à des logements décents pour les ménages les plus modestes. Dans cette optique, des plafonds de ressources sont actés, afin de privilégier ces profils lors de la location de ce type de logement. Les plafonds varient également en fonction de la zone dans laquelle se situe le bien Pinel.

- En savoir plus sur la gestion locative en loi Pinel

Les plafonds de revenus

Pour savoir si le dossier d’une personne est recevable, le propriétaire du logement doit vérifier que le revenu de référence de l’année N-2 (ou N-1 si plus avantageux) du candidat est inférieur au seuil. Le montant de ce revenu ne doit pas être supérieur aux plafonds établis par le dispositif Pinel, en fonction de la composition du foyer fiscal.

| Composition du foyer du locataire | Zone Abis | Zone A | Zone B1 | Zone B2 et C |

|---|---|---|---|---|

| Une personne seule | 43 953 € | 43 953 € | 35 825 € | 32 243 € |

| Couple | 65 691 € | 65 691 € | 47 842 € | 43 056 € |

| Personne seule ou couple ayant 1 personne à charge | 86 112 € | 78 963 € | 57 531 € | 51 778 € |

| Personne seule ou couple ayant 2 personnes à charge | 102 812 € | 94 585 € | 69 455 € | 62 510 € |

| Personne seule ou couple ayant 3 personne à charge | 122 326 € | 111 971 € | 81 705 € | 73 535 € |

| Personne seule ou couple ayant 4 personne à charge | 137 649 € | 126 001 € | 92 080 € | 82 873 € |

| Personne à charge supplémentaire | + 15 335 € | + 14 039 € | + 10 273 € | + 9 243 € |

Date de mise à jour : 24/03/2025 – Source : Bofip

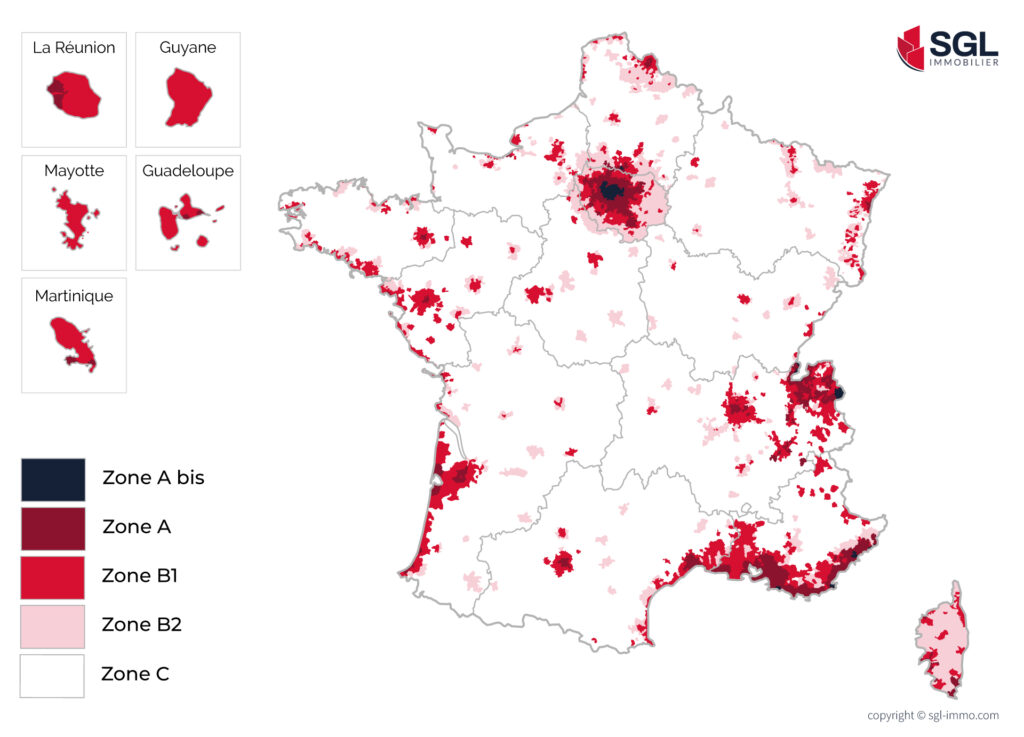

Dans le cadre du dispositif, le territoire français est découpé en cinq zones : A, Abis, B1, B2 et C. De la plus tendue à la moins tendue, chaque zone correspond à un degré de tension du marché immobilier, calculé en fonction de l’offre et la demande du marché. En fonction de votre investissement, il était donc primordial de vérifier dans quelle zone se situait votre futur bien.

Pour information :

- La zone A bis comprend entre autres la ville de Paris et certaines de ses communes limitrophes (29).

- La zone A correspond aux grandes villes françaises, avec une forte demande de logement.

- La zone B1 correspond aux villes de plus de 250 000 habitants.

À compter de 2020, le dispositif Pinel était uniquement autorisé pour les logements situés en zone A, A bis et B1. La zone C est exclue depuis 2017 et la zone B2 n’entre plus dans le dispositif depuis début le 1er janvier 2019.

Vous souhaitez être accompagné pour la

gestion locative de votre logement

en loi Pinel ?

Quelles sont les zones éligibles à la loi Pinel ?

Afin de pouvoir bénéficier de la réduction d’impôt Pinel, les propriétaires devaient acquérir un bien situé en zone tendue. La cartographie du zonage Pinel permettait d’identifier et de catégoriser les villes où la demande locative est la plus importante afin de favoriser les constructions neuves et le marché locatif dans ces secteurs en difficulté.

Ce zonage est également repris pour d’autres dispositifs de défiscalisation immobilière ou d’aide à l’accession, comme le PTZ.

Investir en zone A bis

La zone A bis est celle de la ville de Paris et d’une partie de l’Île-de-France (les Yvelines, les Hauts-de-Seine, La Seine-Saint-Denis, Le Val-de-Marne et le Val d’Oise). Depuis le reclassement du zonage en juillet 2024, d’autres villes font désormais de la zone A bis, telles que Chamonix-Mont-Blanc,

La zone A bis secteur dans lequel le marché locatif est le plus tendu. Par conséquent, les plafonds de ressources des locataires y sont les plus hauts, ainsi que les loyers, pour coller au marché immobilier. Le plafond des loyers en zone A bis est de 19,51 €/m².

- En savoir plus sur l’investissement Pinel à Paris

Investir en zone A

Les autres villes d’Île-de-France non-éligibles à la zone A bis sont recensées dans la zone A, auxquelles s’ajoutent la Côte d’Azur et de nombreuses métropoles à grande échelle telles que Toulouse. Ainsi un investissement loi Pinel à Lyon, un investissement loi Pinel à Lille ou encore un investissement en loi Pinel à Bordeaux sera pris en compte en zone A. Des villes côtières ou montagneuses à forte affluence touristique comme sur la Côte Basque, les Landes, le Pas-de-Calais, la Haute-Savoie ou encore l’Hérault, ont également rejoint le classement des villes les plus tendues de France. En zone A, le plafonnement des loyers est de 14,49 €/m². Investir en loi Pinel à Aix-en-Provence relève également de la zone A. La modification du zonage Pinel en juillet 2024 a reclassé les villes de Nantes et Rennes en zone A.

- En savoir plus sur investir en loi Pinel à Toulouse et investir en loi Pinel à Marseille

Investir en zone B1

Ces sont les villes de taille moyenne de plus de 250 000 habitants qui sont réparties dans la zone B1. Les villes de la région parisienne n’étant pas présentes dans les zonages A bis et A se trouvent elles aussi dans la zone B1.

Quant au plafond des loyers, il est actuellement appliqué à 11,68 €/m².

La loi Pinel dans l’ancien

La loi Pinel était également accessible à certains logements anciens. En effet, l’immobilier ancien était éligible au dispositif de défiscalisation immobilière s’il respectait certaines conditions. Ainsi, le bien devait faire état de travaux. Une inspection du bien avant et après travaux devait être réalisée, ainsi que le contrôle d’un certain nombre de justificatifs, permettant de prouver l’exactitude des informations.

De plus, le dispositif Denormandie, actif depuis le 1er janvier 2019, est venu enrichir le dispositif Pinel dans l’immobilier ancien. Cet outil administratif a pour objectif de favoriser et amplifier le développement du marché locatif dans les villes labélisées « Cœur de ville » et présentant une pénurie de logements. À ce jour, le dispositif est disponible dans 245 communes sur 232 territoires métropolitains et ultramarins. Les avantages fiscaux sont identiques aux avantages proposés par la loi Pinel dans l’immobilier ancien.

Nos conseils pour préparer la déclaration fiscale d’un bien en loi Pinel

Afin de bénéficier de l’avantage fiscal procuré par le dispositif Pinel, l’investisseur d’un logement Pinel devait réaliser une déclaration à l’administration fiscale. Cette première déclaration est très importante. Pour que la réduction fiscale soit appliquée, il fallait remplir différents documents. Le formulaire cerfa 2044 EB permettait de renseigner les différentes informations (durée d’engagement, …) et les caractéristiques du logement.

Cette manipulation n’était à réaliser qu’une seule fois. Cependant, le dispositif Pinel vous demande de faire un bilan foncier de votre bien via la déclaration 2044 ou 2044-SPE jusqu’à la fin de l’engagement locatif. Elle correspond aux loyers perçus moins les frais, charges et taxes. Enfin, vous devez reporter ce bilan foncier sur l’imprimé 2042 dans la rubrique « revenus fonciers » et indiquer le montant de votre réduction d’impôt sur le formulaire 2042 C.

Questions réponses

Quelle est la différence avec la loi Duflot ?

La différence avec le dispositif Pinel se situe dans la période d’engagement : avec la loi Duflot, un bien neuf devait être loué sur une période de neuf ans et non-meublé. Ces conditions permettaient de bénéficier d’une réduction d’impôt de 18 %. Cette loi concerne les investissements immobiliers réalisés entre le 1er janvier 2013 et le 31 décembre 2016.

La loi Duflot est à l’origine du dispositif Pinel. En effet, la loi Duflot est venue remplacer le dispositif Scellier en janvier 2013, dans le but d’augmenter le secteur de l’investissement locatif intermédiaire. L’objectif étant de proposer une offre importante de logements situés dans des zones tendues à des ménages avec des revenus modestes.

Comment fonctionne une SCPI Pinel ?

Contrairement au dispositif Pinel classique, une SCPI Pinel (société civile en placement immobilier) permet d’investir dans une multitude de biens. Et cela, tout en bénéficiant des mêmes avantages fiscaux que la loi Pinel classique. Les conditions d’éligibilités sont également identiques au Pinel classique.

Au niveau de l’investissement, les conditions sont semblables : deux biens immobiliers maximum et un montant plafonné à 300 000 € par an et 5 500 € par m2.

Lorsque vous investissez dans des parts SCPI, vous bénéficiez d’une réduction d’impôt proportionnelle à votre investissement de base. Il est donc impératif de s’engager sur l’intégralité de la durée de location choisie et ne pas rompre le contrat.

Peut-on louer à une personne de sa famille un logement Pinel ?

Oui, il est possible de louer un logement Pinel à ses ascendants ou descendants, ainsi qu’aux autres personnes de la famille du propriétaire. La loi Pinel n’impose aucune restriction à louer son bien à sa fratrie, ses enfants ou tout autre personne de sa famille.

Autres dispositifs de defiscalisation immobilier